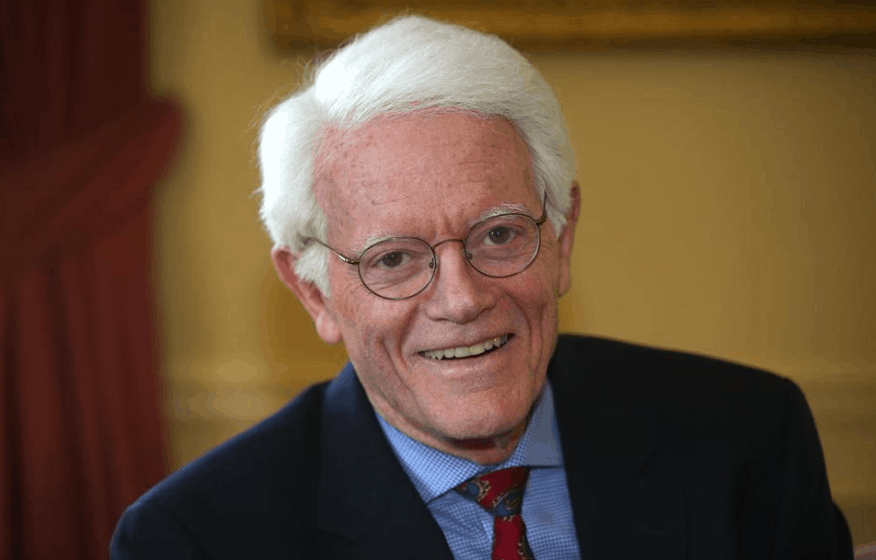

Peter Lynch é conhecido como um dos gestores de fundo mais bem sucedidos do mundo. “Durante os anos de 1977 a 1990, enquanto gestor do Fidelity Magellan Fund, Lynch conseguiu uma taxa anual de 29,2% transformando um investimento de US$ 1.000, 13 anos depois em US$ 28 mil. Seu fundo teve um desempenho consistente, ganhando do mercado de ações em todos os seus 13 anos, exceto dois. A base de ativos cresceu de US$ 18 milhões para US$ 14 bilhões, tornando-o o maior do mundo e atraindo mais de 1 milhão de acionistas quando ele decidiu sair.” Os Grandes Investidores. Arnold, Glen.

Apesar de ser um profissional relativamente convencional, trabalhando para um dos Assets mais tradicionais americanos que é a Fidelity, Lynch tinha muita personalidade e opiniões pouco convencionais sobre diversos assuntos da área de investimentos.

Dentre essas suas visões muito pessoais e nem sempre alinhadas com o pensamento convencional da área de investimentos está o conceito de que o gestor amador tem condições semelhantes, se não melhores, de competir do que o gestor profissional. Ele acha que os gestores de fundo profissionais tem uma propensão a errar junto com a massa por conseguirem explicar melhor a má performance comparando a sua com a de seus pares que também apresentaram resultados ruins em determinados períodos em função de questões econômicas exógenas do que em adotar posições diferentes da média dos gestores e correr o risco de acertar ou errar sozinho. Keynes já havia identificado essa questão algumas décadas antes quando afirmou uma das frases que são constantemente lembradas: “A sabedoria ensina que é melhor para a reputação fracassar de modo convencional do que ser bem sucedido de forma não convencional.” A pressão sobre um gestor de fundos de casas grandes e conhecidas por resultado é muito grande, ao mesmo tempo que se exige que os fundos não tomem muito risco e sejam conservadores, objetivos muitas vezes antagônicos. Este tipo de raciocínio tira muito a liberdade dos gestores que acabam tendo posições em ações muito semelhantes e apresentando performances que gravitam em torno dos benchmarks. Podemos citar como exemplo aqui no Brasil alguns chefes de Asset inexperientes e com traços de esquizofrenia, que pedem para os gestores baterem a bolsa quando ela performar bem e for positiva, mas por outro lado ganhar do CDI em casos de realização da bolsa. Objetivos claramente conflitantes.